十二家零售上市公司的十年業績,老去還是重生?

時間:2020-04-30 16:56

彈指之間,匆匆十年。十年零售,既有地方割據,也有諸侯混戰;十年艱辛,既是內功所致,也有外力加持。

線下零售不好過,總體上始于2010年。2008年電商元年之后,2010年線上力度顯現,對線下影響越來越大,加之社會整體消費增速下滑,線下零售這十年走的路略顯不易。

為了更好分析十年企業發展狀況,本文選擇了12家2010年或更早上市的零售企業,依據上市的公開數據,分析發展脈絡。百貨一般上市較早,可選余地較大,為方便比較,大致選擇營收100-200億的公司。超市上市公司中,為大家稱道較多的高鑫2011年上市,家家悅2016年上市,沒有選入。

12上市公司中,作為零售業態的兩大主體,超市和百貨各選6家,他們只是數以萬計的零售公司中的很小的比例,以此管窺一斑。

序 | 企業名稱 (百貨) | 上市時間 | 企業名稱 (超市) | 上市時間 |

1 | 鄂武商A | 1992 | 華聯綜超 | 2001 |

2 | 銀座股份 | 1994 | 聯華超市 | 2003 |

3 | 王府井 | 1994 | 京客隆 | 2006 |

4 | 合肥百貨 | 1996 | 步步高 | 2008 |

5 | 金鷹商貿 | 2006 | 永輝 | 2010 |

6 | 天虹商場 | 2010 | 人人樂 | 2010 |

一、六家上市百貨公司的十年業績

為便于比較,以下12家公司的營收和凈利數據,采用雙軸圖的形式,即左軸為營收額,右軸為凈利額,單位均為億元人民幣。

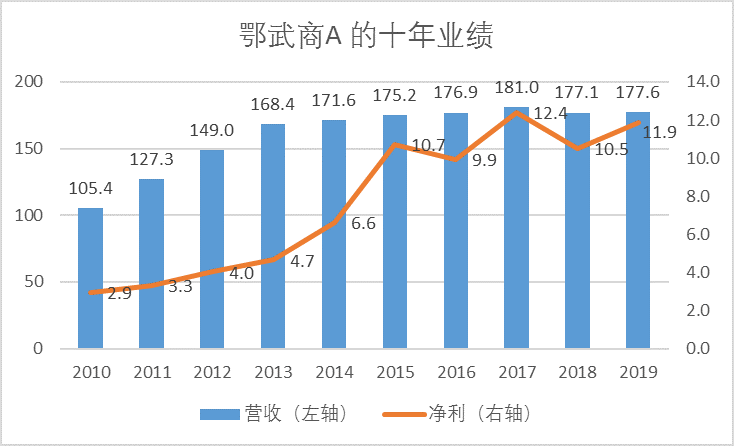

鄂武商A的營收和凈利均保持相對穩定,特別是凈利,這幾年一直處于零售上市公司中較高的水平。

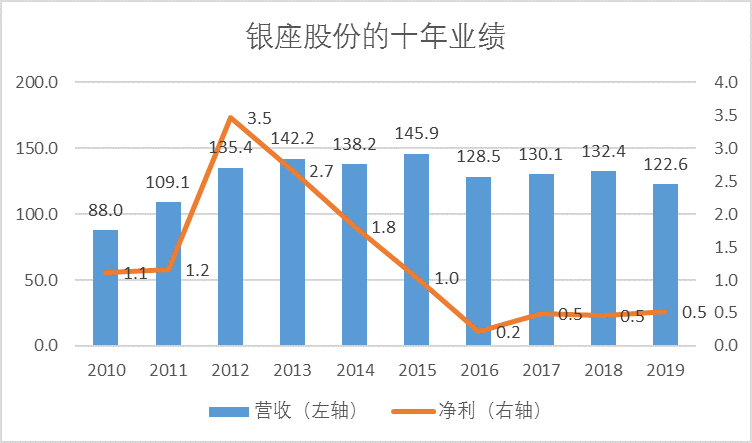

銀座股份的凈利在2012-2016年前下滑較明顯,在其年報中,提到原因主要是:經濟景氣低迷、電商沖擊等外部環境以及國企機制影響。

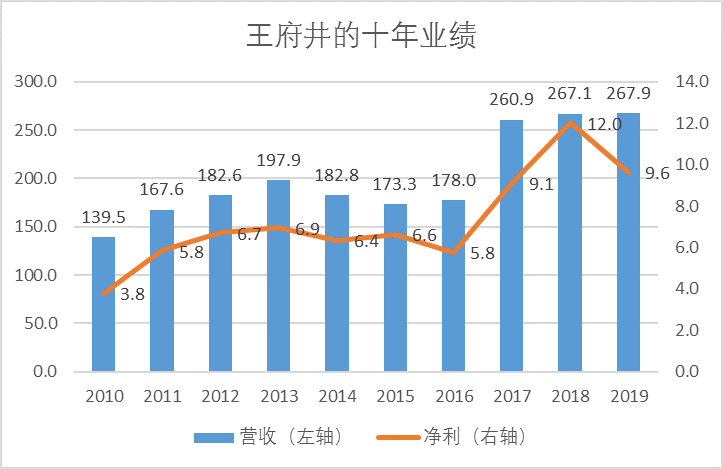

王府井在2018年業務運營和資產管理并重,取得歷史最高利潤,2019年有所下滑,但仍保持高位。

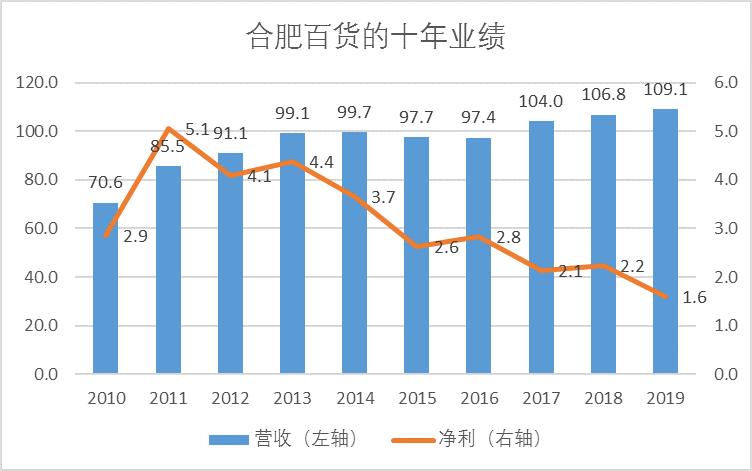

合肥百貨的營收較為穩定,但凈利2011年之后線性下跌,2019年因所投資標的的虧損問題,殃及自身,凈利進一步下滑。

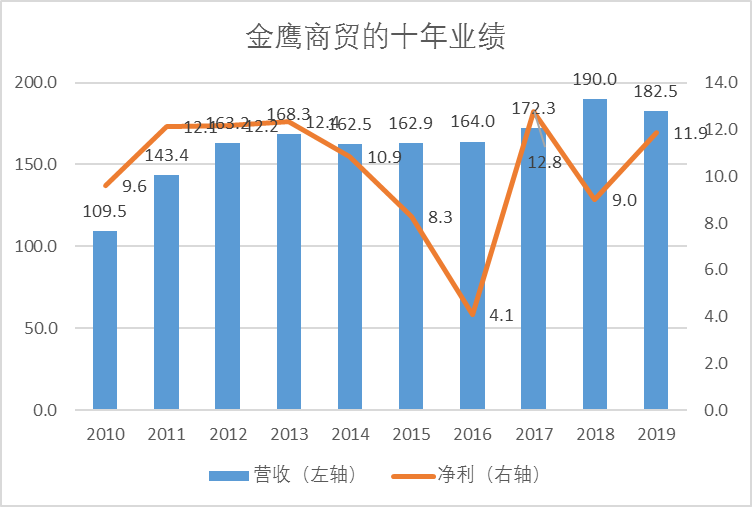

金鷹商貿的凈利在2016年有明顯的下滑,年報顯示主要為非經營收入下滑所致,其他時間整體保持較高水平。

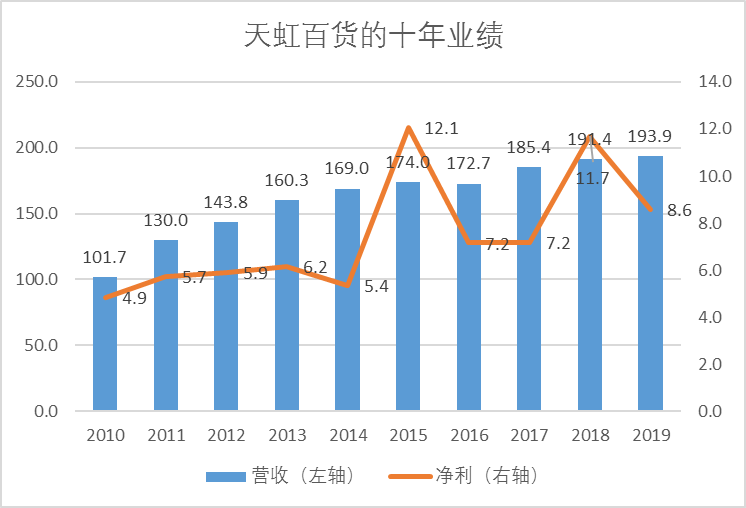

天虹全業態發展,其中百購、購物中心、電商等領域都有較為靚麗的表現,2015之后,凈利有所浮動,但整體在10億上下。

二、六家上市超市公司的基本情況

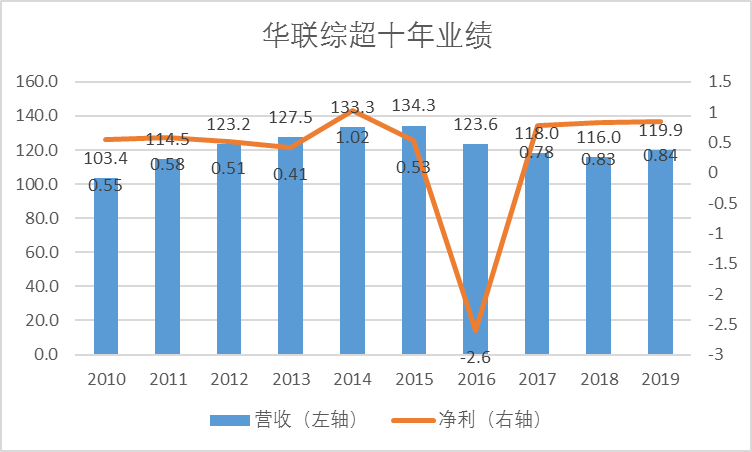

華聯綜超的凈利規模不高,特別是在2016年明顯下滑,年報顯示是由于毛利額下降、營業外收入下降以及營業外支出增加所致。另外,報告期內關閉虧損門店,處置資產、退租等原因導致其營業外支出增加。

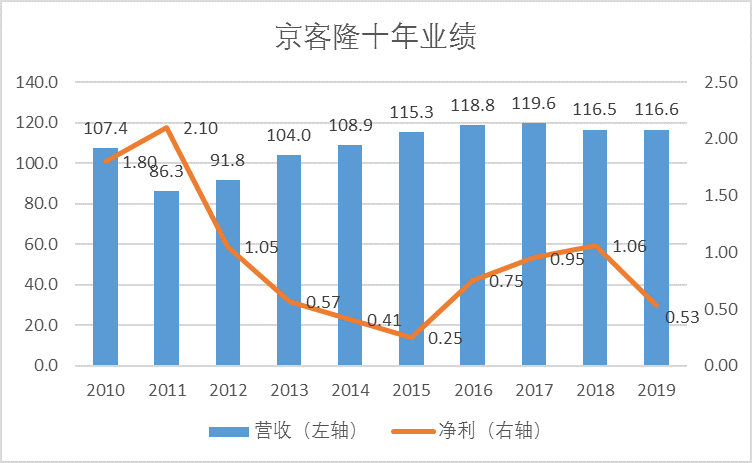

京客隆在2011-2015年,凈利持續下跌,年報顯示:在宏觀經濟下行運行影響下,集團受到了經營成本上升、網絡購物快速增長、客戶需求分流、消費領域擠浪費等因素的影響與沖擊,企業發展持續承壓。2016年,京客隆APP上線,2019年電商交易額超過3.2億元。

聯華超市在2015年虧損較大,年報顯示,主要原因是中國經濟增長放緩、集團所從事傳統零售業受到電商的沖擊及消費者消費習慣的變化所影響。公司2013年投資推出了“聯華易購”,但競爭力有限,在2015年底退場。

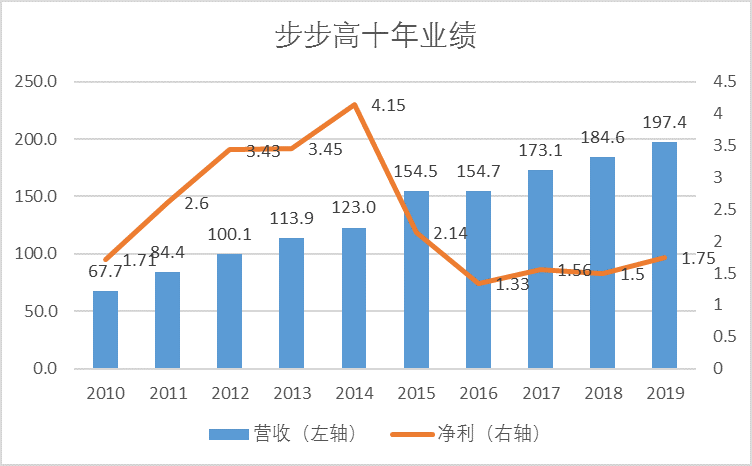

步步高的營收十年間穩步提升,但凈利在2014年達到高位后,明顯下滑。與其在電商上的投入有一定關系。2016年年報:報告期公司堅定迅速推進全渠道戰略轉型,積極實施線上和線下融合的O+O全覆蓋布局,目前正處于前期構建及市場培育階段,培育成本較高。

經過艱難探索,步步高的線上和數字化策略已有了豐碩成果。

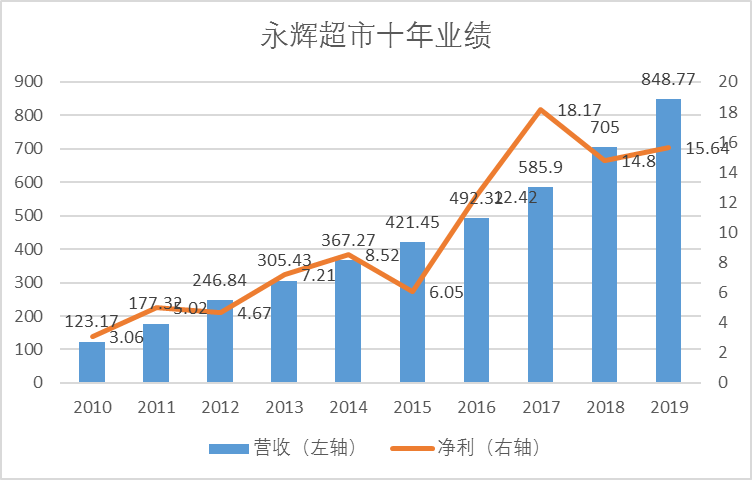

十年間,永輝的營收和凈利發展均較為穩健,并且仍保持上升勢頭。特別是2019年,銷售達到848億,在超市行業,僅次于高鑫零售2019年的總銷售營收1018億。

2020年,永輝沖上千億無懸念,懸念是和高鑫零售,誰會是2020年的超市一哥。

人人樂上市十年,一直伴隨著關店、股權變化等消息,出現了幾年嚴重虧損,例如2014年虧損4.6億。人人樂表示,報告期公司利潤下降的主要原因是受到我國經濟增速放緩、行業競爭加劇、電商劇烈沖擊等外部環境的影響。

2019年底,西安曲江文化成為公司控股股東。

三、十年營收增長情況

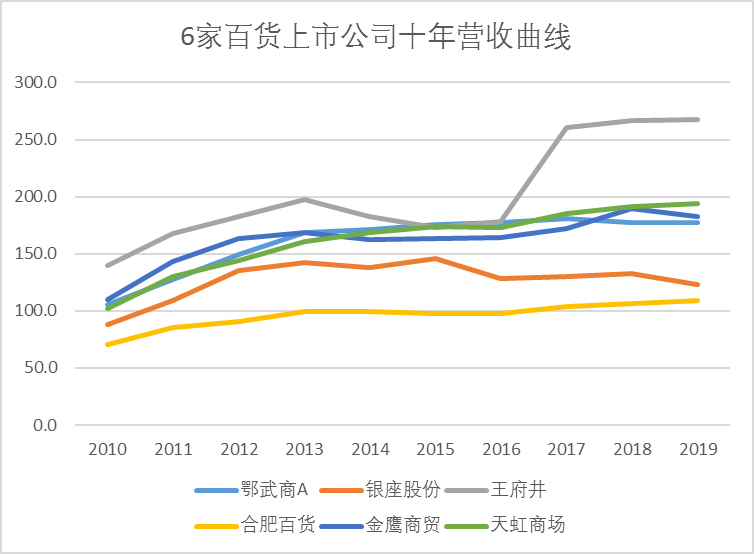

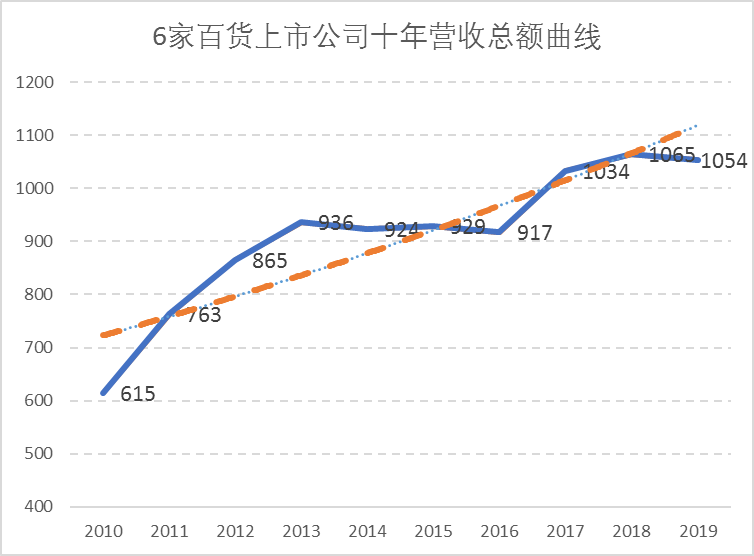

6家百貨上市公司的營收總體上保持增長,其中,王府井和天虹增長較快,銀座股份2019年銷售只高于2010和2011年。

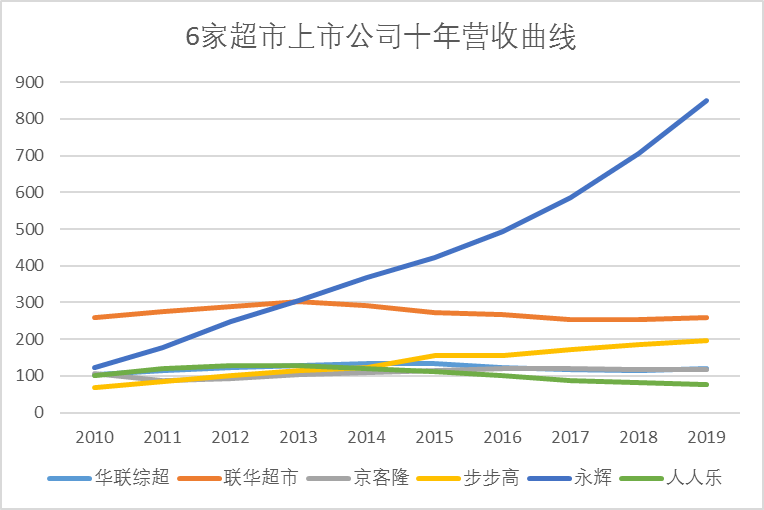

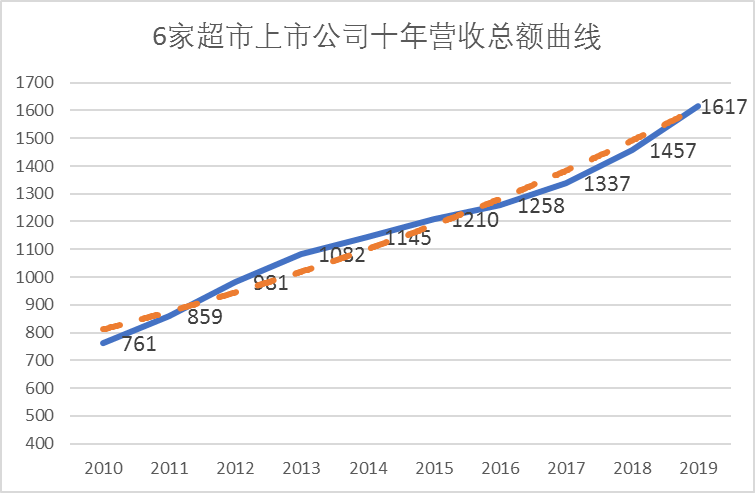

6家超市上市公司的營收,三家公司(華聯綜超、聯華超市、人人樂)低于十年前;京客隆基本持平;步步高和永輝保持較快增長。

將6家百貨上市公司的營收匯總,形成以上曲線,從趨勢線上看,行業總體依然向好。6家公司之外的其它百貨上市公司,如文峰股份、大商股份等,趨勢上總體一致。

將6家超市上市公司的營收匯總,形成以上曲線,其中永輝的貢獻較大,2019年6家總營收中,永輝占比超過一半,從一個側面說明超市的集中化趨勢加強。

四、十年凈利增長情況

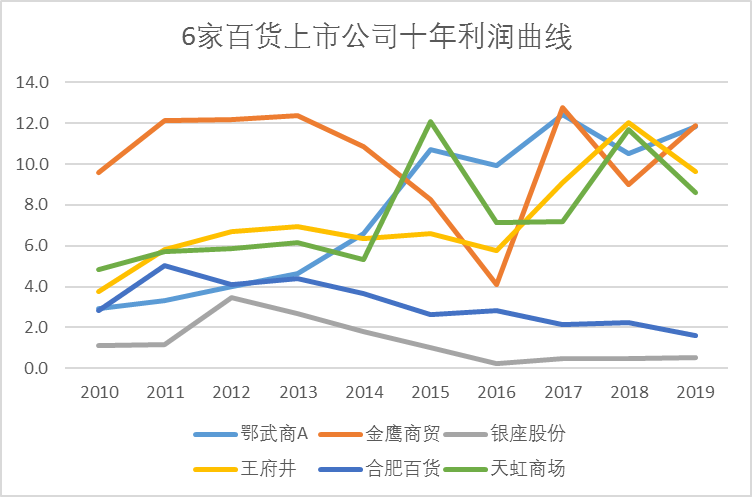

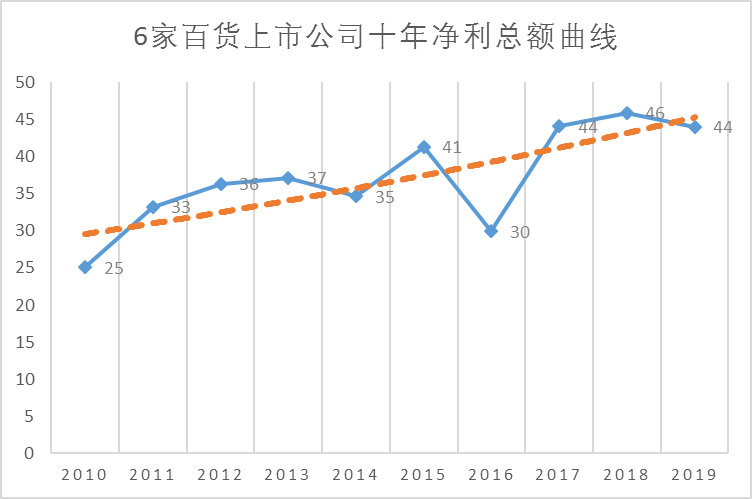

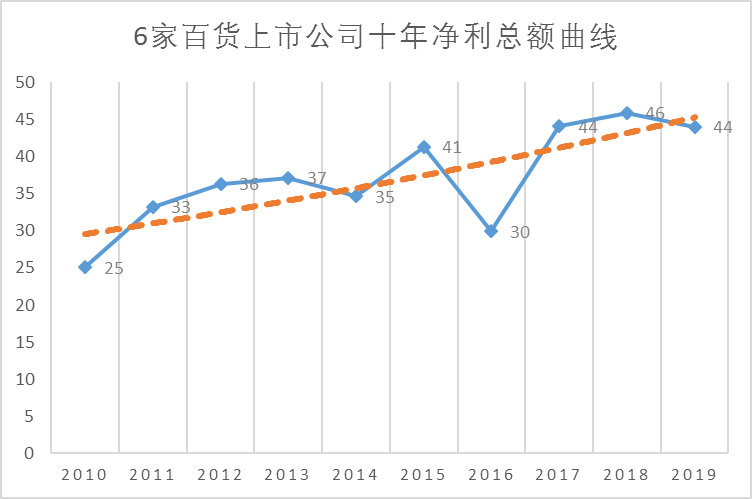

綜合來看6家百貨公司的凈利曲線,2012-2016是較為困難的幾年。電商的沖擊、營銷成本的增加、為應對電商企業的全渠道投入,是利潤下降的普遍原因。

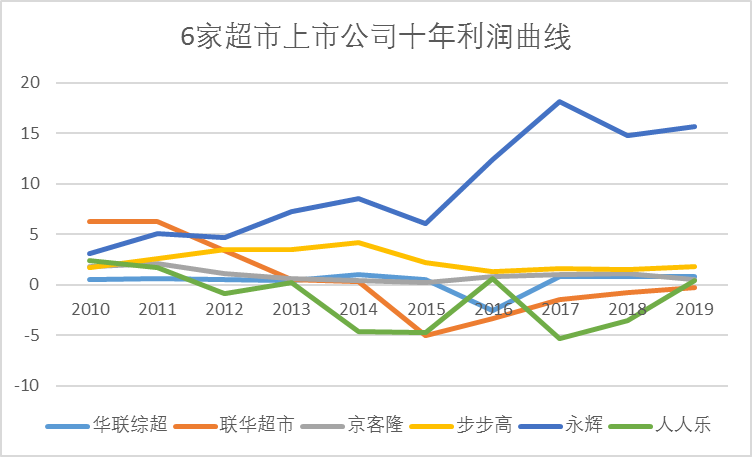

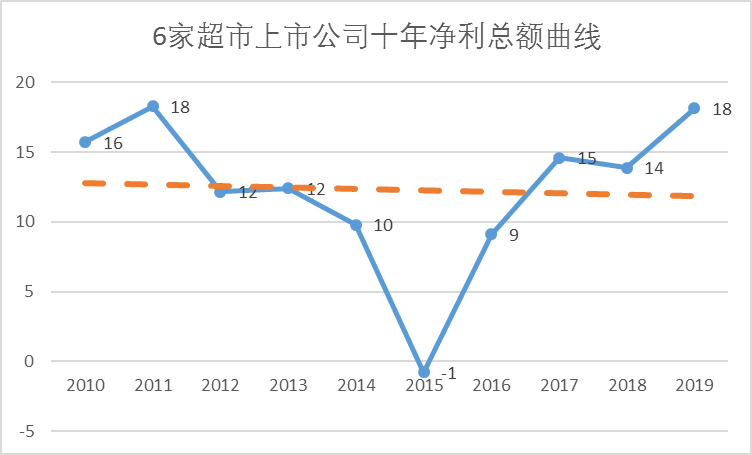

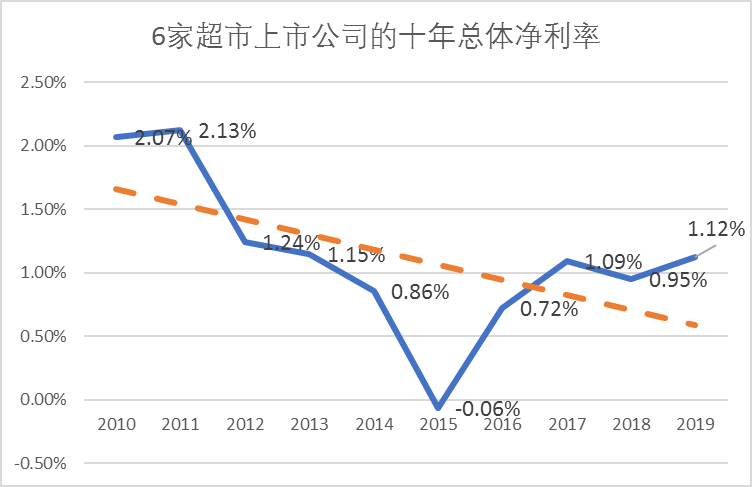

綜合來看6家超市公司的凈利曲線,2014-2016凈利下降較為明顯,與百貨的情況總體相似,只是受到的沖擊比百貨晚2年。

原因一是百貨受電商沖擊最早(家電、3C等品類);二是消費下行,首先影響到的是生活方式消費和品質消費(服裝、珠寶等)。

百貨的凈利水平總體良好,2016年有明顯下滑,但幅度不算很大。2019年6家凈利總額達到44億,比十年前增長了76%。

從趨勢線看,凈利增長的勢頭仍將持續。

百貨的凈利水平總體良好,2016年有明顯下滑,但幅度不算很大。2019年6家凈利總額達到44億,比十年前增長了76%。

從趨勢線看,凈利增長的勢頭仍將持續。

6家超市的凈利總額波動較大,特別是2015年總體為負,主要是當年聯華虧損5億,人人樂虧損4.75億,拉低了整體水平。

2019年凈利總額比十年前的2010年增長了13%,增幅不高。

五、凈利潤率的增長情況

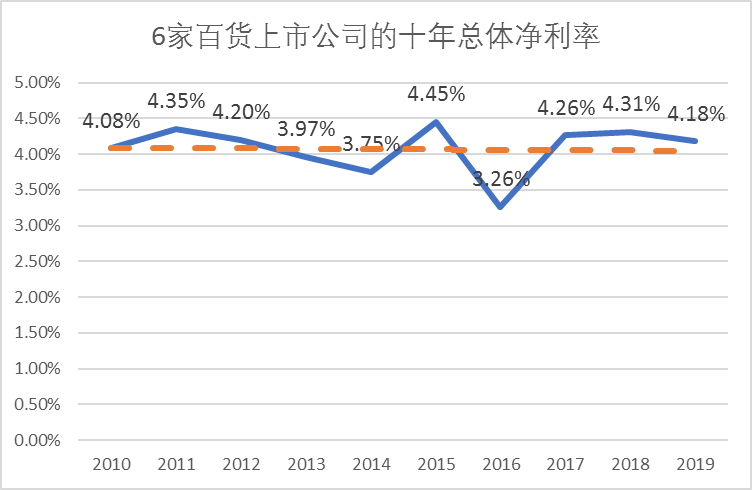

6家百貨公司的總體凈利潤率(凈利總額/營收總額,下同)保持在4%左右,說明企業的經營相對穩健,當然也與營業收入的構成有直接關系。

其它百貨上市公司,如東百、友阿、除家匯等,均超過5%。

從以上圖表分析,可以看出以下幾個特點:

1企業經營分化。

即使同一業態,也存在績效水平的巨大差異,在沒有風口的時代,比拼的是管理,在哪個賽道上,都有王者,都有落伍者。

2總體利潤變薄。

這是開展所謂“新零售”實驗的成本,也是大幅增加營銷投入的成本,更是房租、人工等成本上升的體現。

3線下最困難時期已過。

如果沒有疫情的因素,2014-2016是線下零售最困難時期,無論百貨還是超市。最近三年,由于電商的沖擊減弱,企業轉型升級內力提升,營收和利潤相對改善。

當前疫情的影響,個別因素是長期的,但大方向上是短期的,不能改變線下零售保持穩健發展的勢頭。

4集中化趨勢加強。

超市的標準化和規模優勢(采購、管理等),仍然是集中化的重要推手,在中國市場出現擁有上萬家、幾萬家店的超市、便利店企業不是問題。

百貨業態更注重個性化,特別是與美國自營百貨的標準化模式相比,中國百貨業較難出現象美國那樣有上千家店百貨店的公司。中國百貨市場更多是做精做細做出差異化,由此保持較高的凈利水平。

零售作為一個行業,自古有之;零售的基本原理,千年不變。但是作為行業中的企業,則是各領風騷數年。

無論對于已經上市十年的零售企業,還是市場中成千上萬的零售商,是十年磨一劍還是十年生死兩茫茫?是就此老去還是浴火重生?

注1:以上銷售及凈利單位均為億元人民幣;

注2:以上數據均來自企業年報,如數據有偏差,請以年報數據為準。